Toggle Dropdown

Приложение 1

к постановлению Правления

Национального Банка

Республики Казахстан

от 26 декабря 2016 года № 309

Нормативные значения и методика расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размер капитала банковского конгломерата

Редакция с изменениями и дополнениями по состоянию на 19.01.2025 г.

1. Нормативные значения и методика расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размер капитала банковского конгломерата (далее - Нормативы) разработаны в соответствии с законами Республики Казахстан «О банках и банковской деятельности в Республике Казахстан», «О государственном регулировании, контроле и надзоре финансового рынка и финансовых организаций» и устанавливают нормативные значения и методику расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размер капитала банковского конгломерата.

2. В состав пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размера капитала банковского конгломерата для обязательного соблюдения банковским конгломератом входят:

1) минимальный размер уставного капитала;

2) коэффициент достаточности собственного капитала;

3) максимальный размер риска на одного заемщика.

3. Для целей расчета пруденциальных нормативов для банковских конгломератов используются следующие понятия:

1) один заемщик банковского конгломерата – физическое или юридическое лицо, к которому у участников банковского конгломерата имеются риски или могут возникнуть риски, по которым участники банковского конгломерата приняли на себя обязательство за должника в пользу третьих лиц, а также основаниям, предусмотренным законодательными актами Республики Казахстан или заключенными договорами;

2) участники банковского конгломерата – группа юридических лиц, состоящая из банковского холдинга (при наличии) и банка, а также дочерних организаций банковского холдинга и (или) дочерних организаций банка, и (или) организаций, в которых банковский холдинг и (или) его дочерние организации, и (или) банк имеют значительное участие в капитале;

3) риски - активы, условные и возможные обязательства участников банковского конгломерата, рассчитанные в соответствии с постановлением Правления Национального Банка Республики Казахстан от 13 сентября 2017 года № 170 «Об установлении нормативных значений и методик расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размера капитала банка и Правил расчета и лимитов открытой валютной позиции», зарегистрированным в Реестре государственной регистрации нормативных правовых актов под № 15886 (далее – постановление № 170);

4) группа лиц – группа физических и юридических лиц, в силу определенных отношений оказывающих влияние друг на друга;

5) уполномоченный орган - государственный орган, осуществляющий государственное регулирование, контроль и надзор финансового рынка и финансовых организаций.

Для целей расчета пруденциальных нормативов для банковских конгломератов:

помимо рейтинговой оценки агентства Standard & Poor's, уполномоченным органом также признаются рейтинговые оценки агентств Moody's Investors Service и Fitch;

используются сведения из неконсолидированной финансовой отчетности участников банковского конгломерата, составленной в соответствии со стандартами финансовой и (или) иной отчетности, используемыми уполномоченным органом страны нахождения участника банковского конгломерата в целях пруденциального регулирования.

4. Размер уставного капитала банковского конгломерата представляет собой размер уставного капитала банковского холдинга либо банка, имеющего дочернюю организацию, но не имеющего банковского холдинга, взятый в пределах оплаченных акций (долей участия в уставном капитале), за вычетом выкупленных собственных акций (изъятого капитала).

5. Минимальный размер уставного капитала для вновь создаваемого банковского конгломерата устанавливается в размере не менее 100 (ста) миллионов тенге.

6. Собственный капитал банковского конгломерата представляет собой сумму собственного капитала по данным бухгалтерского баланса банковского холдинга (при наличии) или банка, рассчитанного на консолидированной основе.

Консолидации также подлежат участники банковского конгломерата, в котором банковский холдинг имеет значительное участие с учетом доходов и инструментов капитала зависимой (ассоциированной) организации в размере участия.

В составе собственного капитала банковского конгломерата учитывается субординированный долг, соответствующий требованиям постановления № 170 за минусом регуляторных корректировок капитала в соответствии с постановлением № 170.

7. Пункт исключен (см. сноску)

8. Пункт исключен (см. сноску)

9. В случае если в состав одного банковского конгломерата входит несколько банковских холдингов, то коэффициент достаточности собственного капитала банковского конгломерата рассчитывается только для одного из банковских холдингов (верхний уровень банковского конгломерата).

Коэффициент достаточности собственного капитала банковского конгломерата выражается числом с одним знаком после запятой.

Коэффициент достаточности собственного капитала банковского конгломерата устанавливается в размере не менее 1,0.

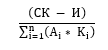

Коэффициент достаточности собственного капитала банковского конгломерата рассчитывается по следующей формуле:

СК – консолидированный собственный капитал на уровне банковского холдинга (при наличии) или банка в соответствии с пунктом 6 Нормативов;

И – инвестиции, представляющие собой вложения в уставный капитал юридических лиц, не являющихся банками и/или банками-нерезидентами Республики Казахстан, банковскими холдингами (консолидированная прибыль которых на 90 % и более состоит из консолидированной прибыли банка за последний завершенный финансовый год);

К – коэффициент достаточности собственного капитала для участников банковского конгломерата:

для банка второго уровня участника банковского конгломерата в размере, установленном Постановлением № 170 с учетом надзорной надбавки по результатам SREP или по результатам SREP и регулярного AQR;

для банка второго уровня участника банковского конгломерата – нерезидента Республики Казахстан в размере – 8%;

А – сумма активов, условных и возможных обязательств участников банковского конгломерата, являющихся банками (включая банки – нерезиденты Республики Казахстан), взвешенных по степени риска в соответствии с Постановлением № 170.

Для участников банковского конгломерата, являющихся ассоциированными (зависимыми) банками по отношению к банковскому холдингу, сумма активов, условных и возможных обязательств, взвешенных по степени риска, учитывается в размере участия банковского холдинга в уставном капитале таких банков.

При взвешивании активов, условных и возможных обязательств участника банковского конгломерата - нерезидента Республики Казахстан, требования к лицам, расположенным в стране местонахождения участника банковского конгломерата, взвешиваются по степени риска вложений как требования к лицам – резидентам.

Для целей взвешивания активов, условных и возможных обязательств по степени риска активы, условные и возможные обязательства уменьшаются на сумму созданных по ним специальных резервов (провизий).

В расчет суммы активов, условных и возможных обязательств участников банковского конгломерата, взвешиваемых по степени риска, не включаются требования между участниками банковского конгломерата друг к другу.

10. Пункт исключен (см. сноску)

11. Максимальный размер риска на одного заемщика банковского конгломерата рассчитывается по следующей формуле:

МР – максимальный размер риска на одного заемщика банковского конгломерата;

Р – размер риска на одного заемщика банковского конгломерата;

СК – собственный капитал банковского конгломерата.

12. Размер риска на одного заемщика рассчитывается аналогично требованиям, установленным постановлением № 170.

В размер риска на одного заемщика не включаются требования участников банковского конгломерата друг к другу.

13. Максимальный размер риска на одного заемщика не превышает:

1) 0,25 от собственного капитала банковского конгломерата для прочих заемщиков (в том числе не более 0,10 от собственного капитала банковского конгломерата по бланковым займам, необеспеченным условным обязательствам перед заемщиком либо за заемщика в пользу третьих лиц, по которым у банковского конгломерата могут возникнуть требования к заемщику в течение текущего и 2 (двух) последующих месяцев, а также по обязательствам нерезидентов Республики Казахстан, зарегистрированных или являющихся гражданами оффшорных зон, за исключением требований к резидентам Республики Казахстан с рейтингом агентства Standard & Poor's или рейтингом аналогичного уровня агентств Moody's Investors Service и Fitch не более чем на один пункт ниже суверенного рейтинга Республики Казахстан и к нерезидентам с рейтингом не ниже «А» агентства Standard & Poor's или рейтингом аналогичного уровня агентств Moody's Investors Service и Fitch);

2) 0,10 от собственного капитала банковского конгломерата лицу, являющемуся:

должностным лицом или руководящим работником участника банковского конгломерата, а также их близкими родственниками;

крупным участником участника банковского конгломерата, а также близким родственником крупного участника - физического лица или близким родственником первого руководителя крупного участника - юридического лица;

юридическим лицом, которое прямо или косвенно (посредством участия в уставном капитале юридических лиц) контролируется лицами, указанными в абзацах втором и третьем подпункта 2) настоящего пункта, либо в котором, указанные лица владеют 25 (двадцатью пятью) и более процентами голосующих акций (долей участия);

юридическим лицом, которое прямо или косвенно (посредством участия в уставном капитале юридических лиц) контролируется участниками банковского конгломерата либо лицом, в котором участник банковского конгломерата владеет 25 (двадцатью пятью) или более процентами голосующих акций (долей участия), должностными лицами данного лица, их близкими родственниками.

14. Сумма рисков участников банковского конгломерата на одного заемщика, размер каждого из которых превышает 10 (десять) процентов от собственного капитала банковского конгломерата, не превышает размер собственного капитала банковского конгломерата более чем в 8 (восемь) раз.

15. Если общий объем требований участников банковского конгломерата к заемщику на предыдущую отчетную дату находился в пределах ограничений, установленных Нормативами, но впоследствии превысил указанные ограничения в связи со снижением уровня собственного капитала банковского конгломерата не более чем на 5 (пять) процентов в течение периода с предыдущей отчетной даты, либо в связи с увеличением требований банковского конгломерата к заемщику из-за увеличения средневзвешенного биржевого курса тенге к иностранным валютам, в которых выражены требования к заемщику, более чем на 10 (десять) процентов в течение периода с предыдущей отчетной даты, норматив максимального размера риска на одного заемщика считается выполненным.

В указанных случаях банковский холдинг или банк, имеющий дочернюю организацию, но не имеющий банковского холдинга, но в течение дня, следующего за днем возникновения вышеуказанного превышения, информирует уполномоченный орган о факте превышения ограничений и принимает обязательства по устранению превышения в течение периода до следующей отчетной даты. Если данное превышение не будет устранено в указанный срок, превышение норматива максимального размера риска на одного заемщика рассматривается как нарушение данного норматива со дня выявления указанного превышения.