Toggle Dropdown

Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами

Постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 30 июля 2005 года N 273.

В целях совершенствования регулирования деятельности организаций, осуществляющих деятельность по инвестиционному управлению пенсионными активами, Правление Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (далее - Агентство) ПОСТАНОВЛЯЕТ:

1. Утвердить прилагаемые Правила осуществления деятельности по инвестиционному управлению пенсионными активами согласно приложению 1 к настоящему постановлению.

2. Настоящее постановление вводится в действие по истечении четырнадцати дней со дня государственной регистрации в Министерстве юстиции Республики Казахстан.

3. Со дня введения в действие настоящего постановления признать утратившими силу нормативные правовые акты, указанные в приложении 2 к настоящему постановлению.

4. Департаменту надзора за субъектами рынка ценных бумаг и накопительными пенсионными фондами (Токобаев Н.Т.):

1) совместно с юридическим Департаментом (Байсынов М.Б.) принять меры к государственной регистрации в Министерстве юстиции Республики Казахстан настоящего постановления;

2) в десятидневный срок со дня государственной регистрации в Министерстве юстиции Республики Казахстан довести настоящее постановление до сведения заинтересованных подразделений Агентства, Объединения юридических лиц в форме ассоциации "Ассоциация финансистов Казахстана", Объединения юридических лиц в форме ассоциации "Ассоциация управляющих активами", профессиональных участников рынка ценных бумаг, оказывающих услуги по инвестиционному управлению пенсионными активами.

5. Организациям, осуществляющим инвестиционное управление пенсионными активами, и накопительным пенсионным фондам, обладающим лицензией на осуществление деятельности по управлению пенсионными активами, привести свои внутренние документы в соответствие с требованиями настоящего постановления в срок до 1 января 2006 года.

6. Отделу международных отношений и связей с общественностью Агентства (Пернебаев Т.Ш.) обеспечить публикацию настоящего постановления в средствах массовой информации Республики Казахстан.

7. Контроль за исполнением настоящего постановления возложить на заместителя Председателя Агентства Бахмутову Е.Л.

Приложение 1 к

постановлению Правления Агентства

Республики Казахстан по регулированию

и надзору финансового рынка и

финансовых организаций

от 30 июля 2005 года N 273

Правила осуществления деятельности по инвестиционному управлению пенсионными активами

1. Настоящие Правила разработаны в соответствии со статьей 51 Закона Республики Казахстан "О пенсионном обеспечении в Республике Казахстан" и устанавливают порядок осуществления деятельности по инвестиционному управлению пенсионными активами.

Глава 2. Объекты инвестиций

2. Организация, осуществляющая инвестиционное управление пенсионными активами (далее - Организация) и/или накопительный пенсионный фонд, обладающий лицензией на осуществление деятельности по управлению пенсионными активами, (далее - Фонд) самостоятельно размещают находящиеся в инвестиционном управлении пенсионные активы каждого отдельного Фонда в финансовые инструменты, в размерах от общего объема пенсионных активов (включая текущий объем инвестиций и остаток денег на инвестиционных счетах Фонда у кастодиана на дату заключения сделки), указанных в Приложении 1 к настоящим Правилам.

Глава 3. Условия и порядок инвестирования

3. Сделки за счет пенсионных активов совершаются Организацией (Фондом) на основании инвестиционного решения, принятого коллегиальным органом, уполномоченным на принятие инвестиционных решений.

Сделки Организации (Фонда) с негосударственными ценными бумагами на первичном неорганизованном рынке (при их размещении) совершаются Организацией (Фондом) самостоятельно.

Сделки Организации (Фонда) с государственными ценными бумагами и негосударственными ценными бумагами на вторичном рынке совершаются Организацией (Фондом) исключительно на организованных рынках ценных бумаг, за исключением случая, установленного абзацем четвертым настоящего пункта.

Организация (Фонд) может требовать выкупа имеющихся в инвестиционном портфеле акций у эмитента согласно статье 27 Закона Республики Казахстан "Об акционерных обществах".

4. При наличии у Фонда лицензии на осуществление деятельности по инвестиционному управлению пенсионными активами, а также на брокерскую и дилерскую деятельность без права ведения счетов клиентов, Фонд оказывает услуги брокера, дилера только в отношении пенсионных активов, находящихся у него в управлении, и собственных активов.

5. Сделки купли-продажи государственных и негосударственных ценных бумаг, совершенные на организованных рынках ценных бумаг с участием пенсионных активов, должны быть заключены методом открытых торгов. Сделки "обратного репо", совершаемые с участием пенсионных активов, могут заключаться на срок не более 30 дней.

6. Размер инвестиций Организации (Фонда) в негосударственные эмиссионные ценные бумаги одного эмитента, во вклады в одном банке второго уровня должен соответствовать ограничениям, установленным для Организации (Фонда) пруденциальными нормативами. Организация (Фонд) не может приобретать негосударственные ценные бумаги, включенные в официальный список организатора торгов, на первичном рынке (при их размещении) в случае, если организатор торгов приостановил торги с данными ценными бумагами.

7. Годовая ставка получаемого вознаграждения по вкладу в банке второго уровня, в который размещаются собственные активы Организации (Фонда) и пенсионные активы Фонда, должна быть не меньше ставки аппроксимированной доходности по государственным ценным бумагам Республики Казахстан, номинированным в национальной или иностранной валюте (в зависимости от валюты, к которой привязана ставка по вкладу), за период инвестирования, аналогичный сроку вклада. Указанная аппроксимированная доходность определяется уполномоченным органом по регулированию и надзору финансового рынка и финансовых организаций (далее - уполномоченный орган) методом логарифмической аппроксимации на основе цен, сложившихся по результатам торгов, проведенных организатором торгов, с государственными ценными бумагами Республики Казахстан:

1) в отношении государственных ценных бумаг Республики Казахстан, номинированных в национальной валюте, - за недельный период, предшествующий дате размещения пенсионных или собственных активов во вклад;

2) в отношении государственных ценных бумаг Республики Казахстан, номинированных в иностранной валюте, - за месячный период, предшествующий дате размещения пенсионных или собственных активов во вклад.

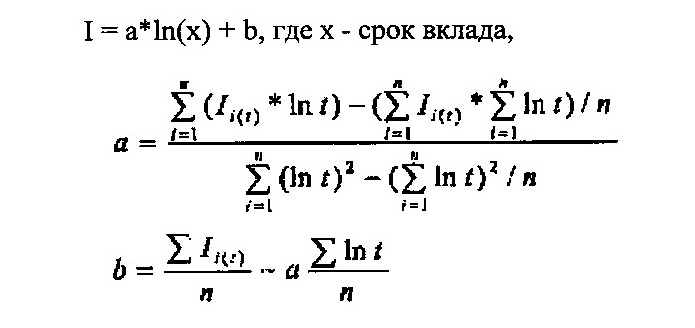

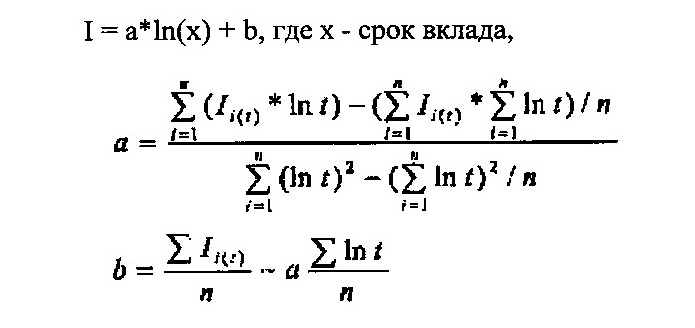

Аппроксимированная доходность рассчитывается по следующей формуле:

где

где

I i(t) - доходность, в процентах по имеющимся значениям за исследуемый период;

t - количество дней до погашения;

n - количество значений доходности, использованных при определении коэффициентов уравнения.

8. Указанная в пункте 7 настоящих Правил аппроксимированная доходность по государственным ценным бумагам Республики Казахстан, номинированным в национальной и иностранной валютах, публикуется и обновляется уполномоченным органом еженедельно в первый рабочий день недели в промежутке между 18.00 и 21.00 часами алматинского времени в виде "кривых линий доходности" в разделе "Оценка активов" в сети Интернет на web-сайте уполномоченного органа.

Срок размещения пенсионных активов Фонда во вклад в банке второго уровня не может превышать тридцати шести месяцев. До истечения этого срока сумма вклада и сумма вознаграждения по нему должны быть зачислены на инвестиционные счета Фонда.

9. Пенсионные активы, поступающие на инвестиционные счета Фонда в банке-кастодиане, на корреспондентские счета банка-кастодиана данного Фонда в зарубежных банках-кастодианах и на счета банка-кастодиана в иностранных организациях - участниках международных депозитарно-расчетных систем, подлежат инвестированию Организацией (Фондом) в полном объеме за вычетом текущих отчислений в течение семи рабочих дней.

В случае нарушения требования, установленного абзацем первым настоящего пункта, за исключением случая, когда остаток денег на указанных счетах Фонда составляет менее величины, установленной пунктом 10 настоящих Правил, Организация (Фонд) направляет в течение одного дня с даты нарушения в уполномоченный орган информацию о факте и причинах данного нарушения с приложением плана мероприятий по его устранению.

10. Максимальный размер остатка денег Фонда, предназначенных для инвестирования, включая в совокупности деньги Фонда: на инвестиционных счетах в банке-кастодиане; на корреспондентских счетах банка-кастодиана данного Фонда в зарубежных банках-кастодианах; на счетах банка-кастодиана в иностранных организациях - участниках международных депозитарно-расчетных систем, при котором не требуется Организации (Фонду) направлять информацию в уполномоченный орган о факте и причинах нарушения требования абзаца первого пункта 9 настоящих Правил, составляет при размере пенсионных активов один миллиард тенге и более, - 1,5% от размера пенсионных активов.

Информация, указанная в абзаце втором пункта 9 настоящих Правил, должна быть получена уполномоченным органом до истечения срока, определенного в соответствии с абзацем первым пункта 9 настоящих Правил. В случае, если до истечения данного срока осталось менее двух рабочих дней, информация должна содержать объяснение причины ее позднего представления.

11. Организация (Фонд) действует исключительно в интересах вкладчиков Фонда, чьи пенсионные активы были приняты в инвестиционное управление.

Организация (Фонд) не может принимать инвестиционные решения о продаже (покупке) за счет собственных активов и/или покупке (продаже) за счет пенсионных активов, находящихся в инвестиционном управлении Организации (Фонда), ценных бумаг с одним национальным идентификационным номером в один и тот же день.

12. В случае, если в результате каких-либо обстоятельств структура портфеля финансовых инструментов, приобретенных за счет пенсионных активов Фонда, перестанет соответствовать условиям, установленным пунктами 2 и 6 настоящих Правил, Организация (Фонд) незамедлительно прекращает инвестиционную деятельность, усугубляющую такое несоответствие, и в течение одного дня сообщает уполномоченному органу о факте и причинах данного несоответствия с приложением плана мероприятий по его устранению.

13. Организация (Фонд) деятельность по инвестиционному управлению пенсионными активами осуществляет на основании внутренних документов, определяющих (в том числе):

порядок принятия инвестиционных решений в отношении пенсионных активов;

порядок совершения сделок с участием пенсионных активов и осуществления контроля за их совершением;

порядок внутреннего контроля за обеспечением целостности данных и конфиденциальностью информации.

14. Инвестиционные решения в отношении пенсионных активов принимаются на основании рекомендаций для принятия инвестиционных решений (далее - рекомендации).

15. Порядок принятия инвестиционных решений в отношении пенсионных активов должен содержать:

1) порядок сбора, обработки и анализа информации для выдачи рекомендаций, предусматривающий:

перечень должностей лиц, уполномоченных на выдачу рекомендаций;

анализ состояния портфеля пенсионных активов;

анализ наличия, условий обращения и доходности финансовых инструментов, в которые предполагается осуществить инвестирование;

анализ рисков, связанных с финансовыми инструментами, в которые предполагается осуществить инвестирование;

анализ соблюдения норм диверсификации, установленных нормативными правовыми актами уполномоченного органа;

анализ иных факторов, существенных для выдачи рекомендаций;

2) порядок регистрации в едином регистрационном журнале рекомендаций и инвестиционных решений, принятых на их основании;

3) перечень должностей лиц, входящих в коллегиальный орган, уполномоченных на принятие инвестиционных решений;

4) порядок принятия инвестиционных решений коллегиальным органом, уполномоченным на принятие инвестиционных решений.

16. Рекомендация должна содержать:

1) дату выдачи и номер рекомендации;

2) перечень (описание) источников информации, использованной для выдачи рекомендации;

3) результаты анализа информации, использованной для выдачи рекомендации;

4) предлагаемые варианты инвестиционного решения;

5) подписи лиц, выдавших рекомендацию.

17. Инвестиционное решение должно содержать:

1) дату принятия и номер инвестиционного решения;

2) дату выдачи и номер рекомендации, на основании которой было принято инвестиционное решение;

3) вид сделки, подлежащей совершению;

4) идентификатор финансового инструмента, по которому должна быть совершена сделка;

5) объем, цену и сумму (диапазон объема, цены и суммы) сделки, подлежащей совершению;

6) сроки совершения сделки;

7) указание на тип рынка (первичный или вторичный), на котором предполагается совершение сделки;

8) наименование посредника (брокера), с помощью которого предполагается совершение сделки (при наличии такового);

9) наименование фонда, за счет пенсионных активов которого предполагается совершение сделки;

10) подписи лиц, принявших инвестиционное решение.

18. Порядок совершения сделок с участием пенсионных активов и осуществления контроля за их совершением должен содержать:

1) порядок взаимодействия с посредником (брокером), с помощью которого предполагается совершение сделки (при наличии такового) с участием пенсионных активов;

2) перечень должностных лиц, осуществляющих контроль за совершением сделок с участием пенсионных активов;

3) порядок осуществления контроля за совершением сделок с участием пенсионных активов;

4) порядок осуществления сверок с банками-кастодианами и фондами;

5) порядок и периодичность проведения структурным подразделением, осуществляющим внутренний аудит, проверок правильности совершения сделок с участием пенсионных активов и осуществления сверок с банками-кастодианами и фондами;

6) порядок ведения внутреннего учета и документооборота.

19. Для осуществления контроля за совершением сделок с участием пенсионных активов подлежат заполнению:

журнал учета заказов на заключение сделок;

журнал учета исполненных и неисполненных сделок;

журнал учета договоров банковского вклада;

журнал регистрации приказов банкам-кастодианам;

журнал регистрации актов сверок с банками-кастодианами и фондами.

Помимо указанных журналов Организация (Фонд) может вести другие дополнительные журналы учета.

20. Порядок внутреннего контроля за обеспечением целостности данных и конфиденциальностью информации должен содержать:

1) перечень информации, относящейся к категории конфиденциальной;

2) порядок составления, оформления, регистрации, учета и хранения документов, содержащих конфиденциальную информацию;

3) порядок допуска к конфиденциальной информации, с указанием должностей, занимающие которые лица допускаются к конфиденциальной информации;

4) порядок обеспечения сохранности электронных массивов данных.

21. Организация (Фонд) может использовать инструменты хеджирования, указанные в Приложении 2 к настоящим Правилам. Предел использования инструмента хеджирования не должен превышать установленного в Приложении 2 значения от размера инвестиций в объект хеджирования (базовый актив), установленного в Приложении 1 к настоящим Правилам, с учетом требования, установленного пунктом 22 настоящих Правил.

Для целей настоящих Правил под инструментом хеджирования понимаются финансовые инструменты, используемые для осуществления операций хеджирования, указанные в Приложении 2 к настоящим Правилам.

Под объектом хеджирования (базовый актив) понимаются финансовые инструменты, разрешенные к приобретению за счет пенсионных активов в размере, установленном настоящими Правилами.

Под хеджированием понимается использование одного или нескольких инструментов хеджирования для частичной или полной компенсации изменения справедливой стоимости объекта хеджирования, находящегося в инвестиционном портфеле накопительного пенсионного фонда, или связанных с ним поступлений денег, определенное в соответствии со стандартами бухгалтерского учета.

Решение об осуществлении операций хеджирования принимается коллегиальным органом, уполномоченным на принятие инвестиционных решений. Данное решение должно содержать следующую информацию:

1) номер решения, дату принятия;

2) дату выдачи и номер рекомендации, на основании которой было принято инвестиционное решение;

3) подробное описание инструмента хеджирования с указанием вида, срока его заключения, объема, стоимости (премии), рынка, на котором планируется совершение операции хеджирования, и других характеристик (условий) данного инструмента;

4) ожидаемые результаты от применения данного инструмента хеджирования;

5) оценку риска объекта хеджирования (базисного актива) с указанием его вида (процентный, ценовой, валютный и прочее), а также метода его оценки;

6) объект хеджирования с указанием необходимых реквизитов (национальный идентификационный номер, количество, стоимость, объем, валюта), а также наименования фонда, за счет пенсионных активов которого приобретен данный объект хеджирования;

7) результаты анализа информации, использованной для принятия решения об осуществлении операции хеджирования;

8) подписи лиц, принявших инвестиционное решение.

22. В случае, если для хеджирования одного объекта хеджирования планируется применение нескольких инструментов хеджирования, то в решении указывается каждый вид инструмента хеджирования. При использовании нескольких инструментов хеджирования совокупный предел их использования не должен превышать значения от размера инвестиций в объект хеджирования, установленного в отношении каждого инструмента хеджирования.

23. Все решения, принятые по операциям хеджирования, хранятся в Организации (Фонде) путем отражения в журнале учета инвестиционных решений.

24. После завершения операции хеджирования в соответствующем решении делается отметка о ее завершении и указывается фактический результат от использования данного вида инструмента хеджирования.

25. В случае, если в процессе операции хеджирования существует необходимость изменения вида, срока и других характеристик инструмента хеджирования, то данные меры указываются в соответствующем решении об осуществлении операций хеджирования с указанием сведений, указанных в подпунктах 3), 4), 5) и 7), 8) пункта 21 настоящих Правил с указанием даты внесения изменения.

26. Учет и отражение операций хеджирования, а также дохода и убытка по ним, в финансовой отчетности Организации (Фонда) осуществляется в соответствии с международными стандартами финансовой отчетности.

27. В целях подтверждения того, что данная операция относится к операции хеджирования, Организацией (Фондом) к каждому решению об осуществлении операции хеджирования составляется соответствующий расчет, подтверждающий, что совершение данных операций приводит к снижению размера возможных убытков (недополучения дохода) по объекту хеджирования.

Приложение 1 к

Правилам осуществления

деятельности по инвестиционному

управлению пенсионными активами

1. Перечень финансовых инструментов, в которые Организация (Фонд) могут размещать находящиеся в инвестиционном управлении пенсионные активы каждого отдельного Фонда от общего объема пенсионных активов и требования, предъявляемые к ним

| №N | Наименование финансового

инструмента | Размер

инвестиций |

| 1 | Государственные ценные бумаги

Республики Казахстан (включая

эмитированные в соответствии с

законодательством других государств),

за исключением ценных бумаг,

выпущенных местными исполнительными

органами Республики Казахстан, а

также ценные бумаги, выпущенные под

гарантию государства и вклады в

Национальном Банке Республики

Казахстан | не менее 25% |

| 2 | Государственные ценные бумаги

Республики Казахстан, выпущенные

местными исполнительными органами (в

том числе эмитированные в

соответствии с законодательством

других государств), при условии, что

данные ценные бумаги допущены к

обращению в торговых системах

организатора торгов и разрешены

уполномоченным органом к приобретению

за счет пенсионных активов | не более 5% |

| 3 | Во вклады в банках второго уровня,

определенных в соответствии с

условиями пункта 3 настоящего

Приложения (с ограничениями,

установленными пунктами 6 и 7 Правил) | не более 20% |

| 4 | Ценные бумаги иностранных государств,

соответствующие условиям пункта 4

настоящего Приложения, негосударс-

твенные ценные бумаги иностранных

эмитентов, соответствующие условиям

пункта 5 настоящего Приложения,

ценные бумаги международных

финансовых организаций, определенных

пунктом 2 настоящего Приложения,

указанные паи иностранных инвести-

ционных фондов, в том числе: | не более 40%, в том числе: |

| 1) | Ценные бумаги иностранных государств,

соответствующие условиям подпункта 1)

пункта 4 настоящего Приложения,

негосударственные ценные бумаги

иностранных эмитентов, соответс-

твующие условиям подпунктов 1)-2)

пункта 5 настоящего Приложения; | не более 40% |

| 2) | Ценные бумаги иностранных государств,

соответствующие условиям подпункта 2)

пункта 4 настоящего Приложения,

негосударственные ценные бумаги

иностранных эмитентов,

соответствующие условиям подпунктов

3)-4) пункта 5 настоящего Приложения; | не более 30% |

| 3) | Ценные бумаги иностранных государств,

соответствующие условиям подпункта 3)

пункта 4 настоящего Приложения,

негосударственные ценные бумаги

иностранных эмитентов, соответс-

твующие условиям подпунктов 5)-6)

пункта 5 настоящего Приложения; | не более 20% |

| 4) | Ценные бумаги иностранных государств,

соответствующие условиям подпункта 4)

пункта 4 настоящего Приложения,

негосударственные ценные бумаги

иностранных эмитентов, соответс-

твующие условиям подпунктов 7)-8)

пункта 5 настоящего Приложения; | не более 10% |

| 5) | Паи иностранных инвестиционных

фондов, имеющих рейтинговую оценку

"Standard & Poor's Fund Awards" не

ниже "***" ("Standard & Poor's

Ranking") либо имеющих рейтинговую

оценку Morningstar не ниже "***". | не более 5% |

| 5 | Ипотечные облигации организаций

Республики Казахстан, включенные в

официальный список организатора торгов | не более 20% |

| 6 | Включенные в официальный список

организатора торгов по категории "А" иные, помимо ипотечных облигаций,

негосударственные эмиссионные ценные

бумаги организаций Республики

Казахстан, выпущенные в соответствии

с законодательством Республики

Казахстан и других государств; акции

эмитентов-резидентов Республики

Казахстан, имеющих рейтинговую оценку

не ниже "ВВ" (по классификации

рейтинговых агентств "Standard &

Poor's" и "Fitch") или "Ва2" (по

классификации рейтингового агентства

"Moody's Investors Service"), или

рейтинговую оценку "kzА" по

национальной шкале Standard & Poor's,

обращающиеся на организованных рынках

иностранных государств или Республики

Казахстан; долговые ценные бумаги,

имеющие рейтинговую оценку не ниже

"ВВ" (по классификации рейтинговых

агентств "Standard & Poor's" и

"Fitch") или "Ва2" (по классификации

рейтингового агентства "Moody's

Investors Service"), или рейтинговую

оценку "kzА" по национальной шкале

Standard & Poor's, эмитентов-

резидентов Республики Казахстан,

обращающиеся на организованных рынках

иностранных государств или Республики

Казахстан | не более 50% |

| 7 | Облигации АО "Банк Развития Казахстана" и ценные бумаги,

выпущенные под гарантию АО "Банк Развития Казахстана" | не более 15% |

| 8 | Аффинированные драгоценные металлы,

соответствующие международным

стандартам качества, принятым

Лондонской ассоциацией рынка

драгоценных металлов (London bullion

market association) и обозначенным в

документах данной ассоциации как

стандарт "Лондонская качественная

поставка" ("London good delivery") | не более 5% |

| 9 | Инфраструктурные облигации

организаций Республики Казахстан | не более 15% |

| 10 | Включенные в официальный список

организатора торгов по категории "В"

долговые ценные бумаги организаций

Республики Казахстан, выпущенные в

соответствии с законодательством

Республики Казахстан и других

государств, а также включенные в

официальный список организатора

торгов по категориям "А" или "В" паи

интервальных паевых инвестиционных

фондов, управляющая компания которого

является резидентом Республики

Казахстан | не более 5% |

2. Ценные бумаги, эмитированные следующими международными финансовыми организациями:

1) Международным банком реконструкции и развития;

2) Европейским банком реконструкции и развития;

3) Межамериканским банком развития;

4) Банком международных расчетов;

5) Азиатским банком развития;

6) Африканским банком развития;

7) Международной финансовой корпорацией;

8) Исламским банком развития;

9) Европейским инвестиционным банком.

3. Во вклады в банке, который на дату размещения должен быть банком, чьи ценные бумаги включены в официальный список организатора торгов по категории "А" или дочерним банком-резидентом, родительский банк-нерезидент которого имеет долгосрочный, краткосрочный и индивидуальный рейтинг не ниже категории "А" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "А2" (по классификации рейтингового агентства "Moody's Investors Service").

4. Ценные бумаги иностранных государств с учетом ограничений, установленных пунктом 1 настоящего Приложения:

1) ценные бумаги иностранных государств, имеющих долгосрочную рейтинговую оценку в иностранной валюте по международной шкале кредитного рейтинга не ниже "ААА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ааа" (по классификации рейтингового агентства "Moody's Investors Service");

2) ценные бумаги иностранных государств, имеющих долгосрочную рейтинговую оценку в иностранной валюте по международной шкале кредитного рейтинга не ниже "АА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Аа2" (по классификации рейтингового агентства "Moody's Investors Service");

3) ценные бумаги иностранных государств, имеющих долгосрочную рейтинговую оценку в иностранной валюте по международной шкале кредитного рейтинга не ниже "А" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "А2" (по классификации рейтингового агентства "Moody's Investors Service");

4) ценные бумаги иностранных государств, имеющих долгосрочную рейтинговую оценку в иностранной валюте по международной шкале кредитного рейтинга не ниже "ВВВ" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ваа2" (по классификации рейтингового агентства "Moody's Investors Service").

5. Негосударственные ценные бумаги иностранных эмитентов с учетом ограничений, установленных пунктом 1 настоящего Приложения:

1) долговые ценные бумаги, имеющие рейтинговую оценку не ниже "ААА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ааа" (по классификации рейтингового агентства "Moody's Investors Service");

2) акции эмитентов, имеющих рейтинговую оценку не ниже "ААА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ааа" (по классификации рейтингового агентства "Moody's Investors Service");

3) долговые ценные бумаги, имеющие рейтинговую оценку не ниже "АА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Аа2" (по классификации рейтингового агентства "Moody's Investors Service");

4) акции эмитентов, имеющих рейтинговую оценку не ниже "АА" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Аа2" (по классификации рейтингового агентства "Moody's Investors Service");

5) долговые ценные бумаги, имеющие рейтинговую оценку не ниже "А" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "А2" (по классификации рейтингового агентства "Moody's Investors Service");

6) акции эмитентов, имеющих рейтинговую оценку не ниже "А" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "А2" (по классификации рейтингового агентства "Moody's Investors Service");

7) долговые ценные бумаги, имеющие рейтинговую оценку не ниже "ВВВ" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ваа2" (по классификации рейтингового агентства "Moody's Investors Service");

8) акции эмитентов, имеющих рейтинговую оценку не ниже "ВВВ" (по классификации рейтинговых агентств "Standard & Poor's" и "Fitch") или "Ваа2" (по классификации рейтингового агентства "Moody's Investors Service").

Приложение 2

к Правилам осуществления

деятельности по инвестиционному

управлению пенсионными активами

| №N п/п | Наименование инструмента

хеджирования | Предел

использования |

| 1. | Фьючерс | не более 50% |

| 2. | Опцион | не более 50% |

| 3. | Своп | не более 50% |

Приложение 2 к

постановлению Правления Агентства

Республики Казахстан по регулированию

и надзору финансового рынка и

финансовых организаций

от 30 июля 2005 года N 273

Перечень нормативных правовых актов, признаваемых утратившими силу

1. постановление Правления Национального Банка Республики Казахстан от 29 июля 2003 года N 264 "Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами" (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан под N 2484, опубликованное в издании Национального Банка Республики Казахстан 21 сентября 2003 года "Вестник Национального Банка Казахстана", N 19);

2. постановление Правления Национального Банка Республики Казахстан от 26 декабря 2003 года N 488 "О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 29 июля 2003 года N 264 "Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами", зарегистрированное в Министерстве юстиции Республики Казахстан под N 2484", (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан 31 декабря 2003 года под N 2665, опубликованное 28 января 2004 года в печатном издании "Казахстанская правда", N 16(24326));

3. постановление Правления Агентства Республики Казахстан по регулированию надзору финансового рынка и финансовых организаций от 12 июля 2004 года N 202 "О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 29 июля 2003 года N 264 "Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами", зарегистрированное в Министерстве юстиции Республики Казахстан под N 2484", (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан 18 августа 2004 года под N 3020, опубликованное в печатном издании "Финансовый вестник", N 9 (9) в 2004 году);

4. постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 27 декабря 2004 года N 382 "О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 29 июля 2003 года N 264 "Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами" (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан под N 3402, опубликованное в печатном издании "Финансовый вестник", N 2(14) в 2005 году);

5. постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 19 апреля 2005 года N 134 "О внесении изменений и дополнений в постановление Правления Национального Банка Республики Казахстан от 29 июля 2003 года N 264 "Об утверждении Правил осуществления деятельности по инвестиционному управлению пенсионными активами" (зарегистрированное в Реестре государственной регистрации нормативных правовых актов Республики Казахстан под N 3637, опубликованное в печатном издании "Финансовый вестник", N 6 (18) в 2005 году).

где

где